配当金を狙って株式投資を始めたけど、どれを選べばいいの?という疑問が多いので、

初心者が簡単にできる銘柄選定の方法をまとめます。

本記事では、配当金を狙う銘柄選定の方法を5つに分解しました。また、ところどころに選んではいけない株の見極め方にも入れましたので、確実に配当金を増やしていきたい方にも最適な記事です。

配当金を狙う銘柄選定の方法を5つの手順・概要

まずは、概要を理解しましょう。以下の通りです。

1 配当利回りから選ぶ

2 企業分析する 配当金を確認する

3 現状配当出せるか?の体力を確認する

4 売り上げをみる

5 買う金額を決める

この記事での銘柄選定は、長期的に株を保有して継続的なリターンを得ることを想定しています。一時的な利益を求める人にはあまりオススメしません。

手順① 配当利回りから選ぶ

配当利回りは、「株価に対して配当金がどれぐらい支払われるのか?」のことです。

配当利回りはどこで確認すればいいのか?

配当利回りは、yahoo!ファイナンスにある配当利回りランキングでみることができます。

このランキングは、配当利回り順に全ての市場の銘柄が並んでいます。

株式市場の全ての銘柄の平均が1.8%ほどです。

配当利回りが5%を超えたら、かなり高いです。

このブログでは、3〜5%を目指しています。

自分の目指す配当利回りを超える企業を選びましょう。

オススメは、

最初は自分が知っている企業や、東証一部上場の企業を選ぶことです。

数社選びましょう。

東証一部上場企業であれば、財務基盤上は安定している会社が多いからです。

また、自分で知っている企業を選ぶのは、世界一の投資家ウォーレンバフェットが投資の方針としていることです。

「よく分からないものに手を出すな」は投資の鉄則です。

※注意:一時的に高配当となっている銘柄

一時的な高配当銘柄は、例えば2021年1月30日現在で1位のエイベックスがあります。

エイベックスは、本社ビルの売却により出た利益を一時的に株主へ還元することで、利回りが9.49%と高配当になっています。これは、通常の1株50円に加えて特別配当で+71円の合計1株121円です。

実際は、営業利益は2期連続で赤字になっていますので、一時的には良くても長期で持ち続けられる銘柄ではありません。急に配当金が増えている時には「なんで増えているのか?」と少し調べてみましょう。

2 配当金の状況を確認する

いくつか企業を選んだら、次は具体的に企業を分析していきましょう。

企業分析するツールとしては、IR BANKがオススメです。

企業の財務状況がよくわかります。

ここでは、(株)バルカー(東証1部上場、銘柄7995)を例として分析していきます。

バルカーの配当利回りは、4.41%です。

バルカーとは?

半導体製造装置関連のメーカーで、配管つなぎ目の気体・液体漏れ防ぐシール材大手です。半導体業界は、5Gなどの影響もあり今後伸びていくと聞いていますので、選びました。

IRバンクの見方

IRバンクにアクセスする。googleで「IRバンク」と調べましょう。

こちらでもいけます。

左上の検索窓に企業名を入れる 「バルカー」

銘柄名をクリック

決算をクリックすると「会社業績」までいきます。

会社業績を見ていきましょう。

企業業績でチェックするポイントの概要はこちらです。順番に解説します。

1 1株あたり配当金

2 配当性向

3 自己資本比率

4 現金等

5 1株あたり利益率(EPS)

6 売上高

7 営業利益率

8 営業活動によるキャッシュフロー

1株あたり配当金

最初は、1株あたりの配当金をチェックしましょう。

株価に対して、どれぐらい配当金をだしているかです。

チェックするポイントは、右肩上がりに増えているかどうか?です。

バルカーの場合は、綺麗な右肩あがりですね!

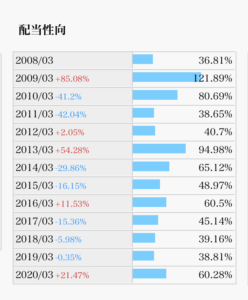

2 配当性向

2つ目は、配当性向です!

配当性向は、純利益(税引後利益)から、

どれぐらいを配当に回しているか?を示す割合です!

家計でたえていうと、給料の中からどれぐらい子どもにお小遣いをあげているかの率です。

70%ー80%まで行くと、利益に対して、お小遣いあげすぎ。な状態なので、注意が必要です。ただ、投資に回さなくてもいい会社もありますので、事業の内容もよく見ておきましょう。

割合が低い場合も、配当金に回さず事業投資に回している場合があるので、

確認しましょう。

バルカーの場合は、40〜60%で推移していますので、OKですね。

3 現状配当出せるか?の体力を確認する

次は、配当金が出せるかの体力を確認します。2つの確認項目です!

3 自己資本比率

4 現金等

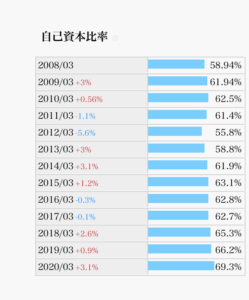

3 自己資本比率

次は、自己資本比率です。

自己資本比率は、手元に現金は自分で用意したものか?を表す比率です。

自分で用意したお金であれば、手元に現金がたくさんあって、今後の配当金の還元も安心というわけです。

おおよそ基準としては、40%以上は必要です。

60%はかなり良いです!80%以上なら、最高です。

バルカーはどうでしょう?

60%を超えていて、安心ですね!

4 現金等

つぎは、現金等です。現金を持っていることで、配当金を出すことができます。

本業の収益が上がっていないと現金を得ることができないので、きちんと収益が上がっていることもわかります。

チェックするのは、現金を稼いで、右肩あがりに増えているかどうか?です。

バルカーの場合は、おおよそ右肩あがりに増えていますね。

また、現金が増えていなくても、持ち株など、現金以外の資産が増えている企業ならOKです!その辺りはもう少し決算資料を読み込めるようになったらチェックしましょう。

3 今後も利益が出せるのか?売り上げをみる

次は、今後の売り上げがあるかどうか?を確認していきましょう!

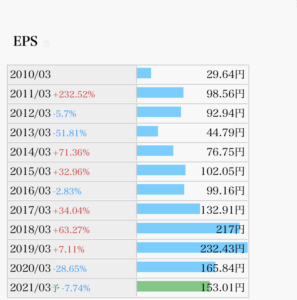

5 1株あたり利益(EPS)

1株あたり利益率は、株の1つに対して、どれだけ売り上げが上がっているか?の比率です。本業での稼ぎ方がどれだけ効率がいいのか?を示しています。

ポイントは2つです。

安定性:毎年、安定しているか?

成長性:増えているか?

バルカーでチェックしましょう。

2020、2021年は少し減っていますが、

ほぼ右肩あがりで、成長もしていることがわかります。

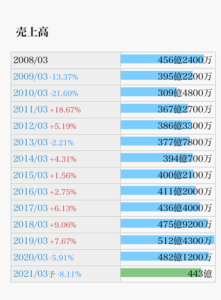

6 売上高

次は売上高です。本業の売り上げが上がっているのか?は今後も利益を出し続けられるのか?のチェックポイントです。継続的に売り上げが上がり続けている企業に投資したいですね。

チェックするのは、右肩上がりに推移しているか?です。また、急激な変動が起きていないかもチェックしましょう。不安定な動きになっている銘柄は注意が必要です。

バルカーの場合

おおよそ右肩あがりに順調に推移していることがわかります。

2021年はコロナの影響もありますが、それでも半導体関連の銘柄で、

今後の増産もあり、売り上げの落ちが小さいです。

7 営業利益率

次は、営業利益率です。この指標は行なっている事業がどれだけ収益性が高いか?を示す指標です。営業利益は、売上高から売上を上げるのにかかった費用を引いた利益のことです。

東証一部上場企業の平均は7%です。

10%を超えたら、収益性が高いです。5%未満ならあまりオススメではないです。

バルカーの例をみてみましょう。

5%は超えていますね。

2021年3月期はコロナの影響もあり、少し利益率が落ちているのがわかります。

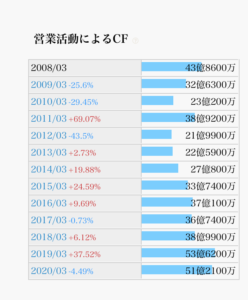

8 営業活動によるキャッシュフロー

次は、営業活動によるキャッシュフローです。営業活動というのは、その会社の本業のことです。本業の活動で、どれだけのキャッシュ(現金)が得られているか?を示す指標です。長期的に配当金を狙う会社であれば、キャッシュは長期的に稼げていることが重要になります。

家計の例でいうと、毎月いくらお給料が入ってくるのか?ということです。

チェックするのは、毎年きっちり黒字であることと、長期的に増加傾向にあることです。1年でも赤字になると買わないほうが賢明

バルカーの例をみましょう。

今年は微減していますが、

2012年から右肩あがりに増えているのがわかります。

赤字にもなっていませんね!

まとめ

以上、高配当株を選ぶポイントを見てきました!

まとめると、下記の8つのポイントです!これらの基準を満たすものを選びましょう。

| チェック項目 | OKな基準 | |

| 1 | 1株あたり配当金 | 右肩上がりに増えているか? |

| 2 | 配当性向 | 50%未満程度、高すぎると危険 |

| 3 | 自己資本比率 | 40%以上は必要です。60%はかなり良いです! |

| 4 | 現金等 | 右肩上がりに増えているか? |

| 5 | 1株あたり利益率(EPS) | 毎年、安定しているか?増えているか? |

| 6 | 売上高 | 右肩上がりに増えているか? |

| 7 | 営業利益率 | 10%以上がオススメ |

| 8 | 営業活動によるキャッシュフロー | 毎年黒字かつ、長期的に増加傾向 |

上記で挙げたバルカーに関しては、8つの項目を全てクリアしています。

5 買う金額を決める

ここまで、8つのポイントで高配当の優良株を分析してきました。

最後に買う金額を決めましょう。

基本的に分散投資がオススメです。

複数の銘柄に投資する形です。

本来なら、50銘柄ほど分散するのが理想ですが、

最初は20−30銘柄で分散投資を目指しましょう。

以下の3つポイントです。

1 同一セクター(業界で)20%を超えないこと

2 景気に敏感なセクター(不動産、銀行)合計20%以上入れないこと。

3 1銘柄5%以上にならないこと。

順番に解説します!

1 同一セクター(業界で)20%を超えないこと

同じ業界は、同じ株価の動きをすることが多いので、注意が必要です。

おおよそ20%以上にならないように注意しましょう。

2 景気に敏感なセクター(不動産、銀行)合計20%以上入れないこと。

景気に敏感な業界は、不動産や銀行株があります。

こういった銘柄は景気動向によって、株価が大きく変動します。

全体の投資配分の中では、全体の20%以下にして、

リスク許容度を下げましょう。

3 1銘柄5%以上にならないこと。

これも、できる限りリスクを分散するためです。20−30銘柄を購入すると仮定するとおおよそ1銘柄で5%以下にしましょう。1つの株に集中しすぎると、1社倒れた時のリスクが大きすぎます。

東京電力の株を資産として持っていた人が、東日本大震災で大きな損失を出したのをイメージすると、1社だけで集中している危険度合いがわかります。

以上の3点でした!買う金額を決めるときには、この3つに気をつけて、資産状況に応じた金額を購入しましょう!

高配当株を買うのには、1株から購入できるミニ株を取り扱っている証券会社で選びましょう。